点击图片可放大查看

同时取得综合所得和经营所得的纳税人,可在综合所得或经营所得中申报减除费用6万元、专项扣除、专项附加扣除以及依法确定的其他扣除,但不得重复申报减除。具体选择哪种扣除方式比较划算?可通过测算做决定↓

01

减除费用6万元

测算案例

纳税人在2023年取得综合所得收入额150000元,经营所得纳税调整后所得50000元,不考虑其他扣除。

(1)在经营所得汇算清缴时选择申报减除费用6万元:

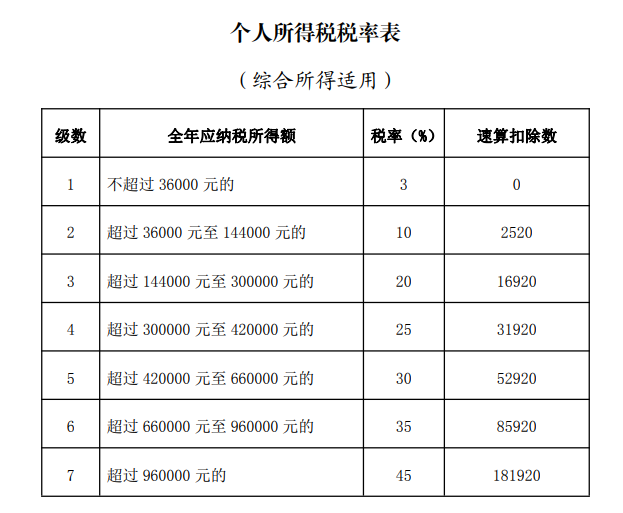

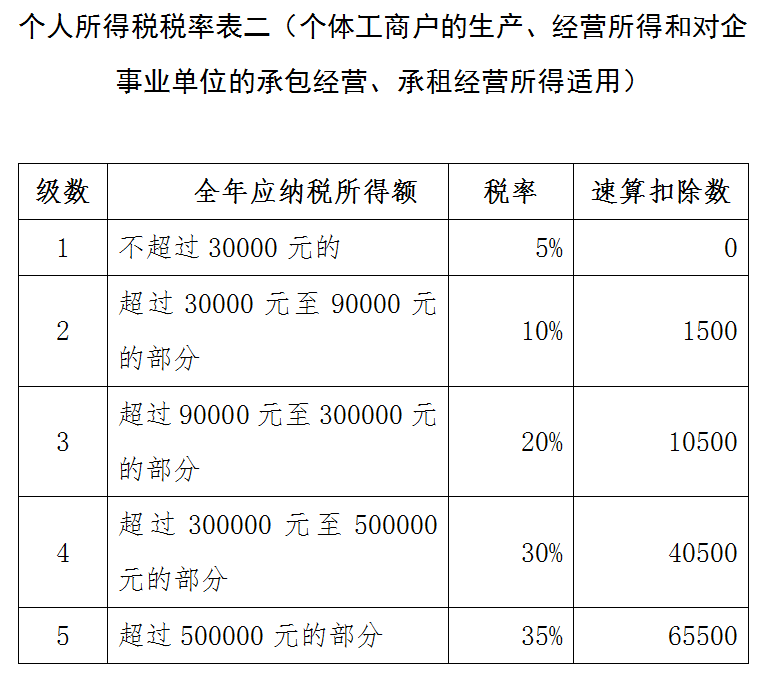

在经营所得汇算清缴时填报6万元减除费用,汇算时则无需缴税。在办理综合所得汇算时,就不能再享受6万元减除费用,应纳税额为150000×20%-16920=13080元。

最终两项汇算合计缴纳税款13080元。

(2)在综合所得汇算清缴时选择申报减除费用6万元:

经营所得汇算清缴时,应纳税额为50000×10%-1500=3500元;综合所得汇算清缴时申报享受6万减除费用,应纳税额为(150000-60000)×10%-2520=6480元。

两项汇算合计缴纳税款9980元。

通过测算可以得知,纳税人选择第2种方式更划算。

划重点

目前系统在预扣预缴环节已经对减除费用是否重复扣除予以监控,对于既有综合所得和经营所得的纳税人,如果想在经营所得填报减除费用,但已经在综合所得享受减除费用的,可以通过人员信息采集,将是否扣除减除费用修改为“否”,再逐月更正申报工资薪金所得,这样就可以在经营所得享受减除费用了。

02

专项附加扣除

测算案例

纳税人2023年取得综合所得收入额200000元,经营所得纳税调整后所得80000元,符合专项附加扣除条件的合计金额60000元。

(1)在综合所得汇算清缴时填报6万元减除费用及6万元专项附加扣除:

应纳税额为(200000-60000-60000)×10%-2520=5480元,经营所得汇算清缴应纳税额为80000×10%-1500=6500元,两项汇算合计缴纳税款11980元。

(2)专项附加扣除和减除费用分别在综合所得和经营所得中扣除:

综合所得应纳税额为(200000-60000)×10%-2520=11480元,经营所得应纳税额为(80000-60000)×5%=1000元,两项汇算合计缴纳税款12480元。

通过测算可以得知,纳税人选择第1种方式更划算。

温馨提醒

发生的不同扣除类别可以在综合所得或经营所得中分别扣除,比如6万元减除费用可以选择在经营所得汇算时扣除,专项附加扣除可以选择在综合所得汇算时扣除。

但上述扣除类别的内部项目,比如专项附加扣除的子女教育、赡养老人扣除,不可再拆分在综合所得和经营所得中分别扣除。

经营所得年度汇算清缴的办理时间为每年的1月1日至3月31日,而综合所得年度汇算清缴的办理时间为每年的3月1日至6月30日。大家可根据个人的具体情况做出选择,适时办理,享受最优税惠。

来源:江苏税务

资料下载

-

在线客服

在线咨询

-

联系电话

热线电话

13858917325

-

联系微信

微信扫一扫

-

回到顶部